3 Greșeli simple pe care investitorii le fac la început (și cum le eviți fără să citești 10 cărți)

Investițiile nu sunt despre a prezice mereu viitorul, ci despre a evita marile greșeli. În articoul de azi, ne uităm la 3 capcane comune care par logice... până le analizezi serios.

Adunarea procentelor = matematică înșelătoare

„Am pierdut 50% anul trecut, dar am câștigat 50% anul ăsta. Sunt pe 0, nu?”

Din păcate, nu. Dacă ai avut 1000€, o pierdere de 50% te duce la 500€. Ca să revii la 1000€, ai nevoie de un +100%, nu doar 50%. E contraintuitiv, dar e simplu: procentajele funcționează relativ, nu absolut.

- Ce înveți: Nu aduna pierderi și câștiguri ca și cum ar fi scoruri la fotbal. Fiecare procent are o „bază” diferită.

Ai ignorat valuta? Ai ignorat realitatea.

Să zicem că investești în acțiuni japoneze pentru că par subevaluate. Le cumperi în yeni. Totul merge bine: acțiunile cresc. Dar când convertești câștigul în euro, observi că... ai pierdut bani.

De ce? Pentru că yenul s-a depreciat față de euro. Chiar dacă acțiunea a mers în sus, ai pierdut la cursul valutar.

- Ce înveți: Valuta e un „asset class” separat. Nu e doar zgomot de fundal, ci îți poate anula complet câștigurile. Dacă investești internațional, ia în calcul fie să faci hedging, fie să ai o opinie clară și despre valută.

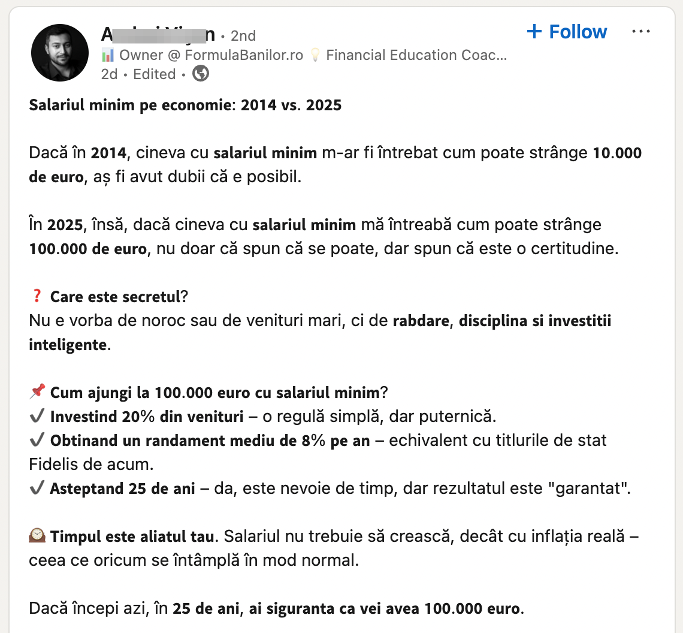

Astfel, vei putea să nu mai dai crezare fabulelor de genul celei de mai jos, scrisă de un tip care pretinde că face educație financiară:

Ce spune el:

- Salariul minim în România va continua să crească doar „cu inflația”.

- Dacă investești 20% din salariu și obții 8% pe an, timp de 25 de ani, vei ajunge sigur la 100.000 euro.

Ce omite sau simplifică foarte tare:

- Riscul valutar: el vorbește de 100.000 euro, dar economiile sunt în lei.

- În 25 de ani, cursul RON/EUR poate evolua mult, și nu e garantat că salariul minim sau economiile păstrează „puterea de cumpărare” exprimată în euro.

- Randamentul real: chiar dacă investești cu 8% brut în lei, inflația va „mânca” o parte din randament. Randamentul real, ajustat cu inflația, poate fi semnificativ mai mic.

- Salariul minim și inflația nu se mișcă mereu împreună. În trecut au fost ani în care salariul minim a crescut mult mai rapid decât inflația, dar și ani în care a stagnat sau chiar a scăzut real (ex: în 2008–2010, în contextul crizei economice, a fost observată o stagnare sau chiar o reducere a salariului real - sursa)

Pe scurt:

El presupune că:

- cursul de schimb va rămâne „acceptabil” sau irelevant (greșit).

- salariul minim se ajustează perfect cu inflația (optimist).

- investițiile oferă 8% constant, neafectate de taxe, comisioane, riscuri sistemice (idealizat).

În esență:

- Dacă investești în lei, dar ținta ta este exprimată în euro, trebuie să-ți asumi un risc valutar sau să-l gestionezi.

- Dacă nu ajustezi cu inflația reală și volatilitatea cursului, suma finală poate avea o putere de cumpărare mult mai mică decât speri.

O acțiune scumpă poate fi ieftină (și invers)

Ai văzut vreodată o acțiune care a crescut mult și ai zis „prea scump, nu mai intru”? Sau una care a scăzut și te-a tentat pentru că „e ieftină”? E o capcană clasică.

Prețul singur nu spune mare lucru. Un lucru ce contează mult este raportul dintre preț și profitul companiei, adică P/E ratio (price-to-earnings). Gândește-l așa: cât plătești pentru fiecare 1 leu de profit?

Ex: o companie cu preț 100 lei și profit de 10 lei/an are un P/E de 10. Dacă ajunge la 120 lei, dar profitul urcă la 20, P/E devine 6 — mai ieftină, de fapt.

- Ce înveți: O acțiune poate urca și totuși deveni mai atractivă (dacă profiturile cresc mai repede). Și invers, o cădere poate ascunde un business slab, care devine mai scump relativ la câștiguri.

Mini-glosar pentru termenii de azi:

- P/E Ratio – Price to Earnings. Arată cât plătești pentru fiecare leu de profit generat de o companie. Cu cât e mai mic, cu atât e „mai ieftină” compania (în teorie).

- Hedging – O formă de protecție. În contextul valutar, înseamnă că-ți protejezi investiția de fluctuațiile de curs.

- Asset class – Tip de investiție: acțiuni, obligațiuni, imobiliare, valute etc. Valutele sunt un asset class separat, nu doar un „detaliu tehnic”. Se poate traduce in română ca „activ”.

- Randament relativ vs. absolut – Un randament relativ de +50% după o pierdere mare nu te aduce automat pe 0. Contează mereu baza de la care pornești.

Concluzie: Prețul e doar începutul poveștii.

Pentru decizii smart, uită-te la context, la fundamente, și mai ales, nu te lăsa păcălit de matematici superficiale.